- [2015.04.08]

- 新年度が始まりました。

税理士の手嶋です。

新年度が始まりましたね。この時期は、子供の進級で月日の流れを感じるようになりました。

「もうこんなに大きくなったのか。あれから何年たったのか~」とつい振り返ってしまいます。

さて、いろいろなスタートを切る方がいる中、新規事業を立ち上げる方もいます。

たくさんの税理士がいる中で縁あって、起業というその人の人生で非常に大事な場面で

役に立てるのはうれしいものです。

事業計画書の作成、金融機関融資の支援、補助金の申請など手のかかることも多いですが、

やりがいのある仕事です。

お客様に感謝され、「ありがとう」といってもらえる仕事に就いていることは

非常に幸運だと思います。

本年もたくさんのお客様の「ありがとう」が聞けるように、気持ちも新たに頑張ります。

- [2015.04.01]

- 丸亀城に行ってみました

先日、丸亀城へ行ってきました。時間潰しにフラリと立ち寄ったのですが、ガイドをされている地元の方に声をかけられ、そのまま石垣についてガイドをして頂くことに。

キッチリまっすぐに揃えられたラインが続いている丁寧な手仕事で仕上げられている石垣でした。

石をまっすぐに乗せるのはもちろん、墨で引いた線に合せ削って更にキレイなラインを出しているのだそうですが、すべてが手作業の時代、なんて気の遠くなる作業・・・そりゃ数十年かかりますって。

そんな几帳面な仕事のなかにも、人の視線に入る部分に石で「石」という文字が入れてある小粋な部分も。

- [2015.03.27]

- 暖かくなってきたので

- [2015.03.19]

- ホテルの料理

よつば会計の津田です。

先日、私事で広島市内にある某有名ホテルへ行きました。

その日は、たくさんの催し物がある中で、ホテルでお客様に出している料理の試食会がありました。

ホテルで食事をすることもあまり無いですが、自分の住んでいる県のホテルで料理を食べる機会はもっと少ないので良いきっかけになりました。

出していただいた料理は、前菜、魚料理、肉料理、デザート

前菜

前菜

お肉料理

デザート

普段食べる機会の少ない料理を格安で食べれたうえに、とてもおいしかったです。

今年も確定申告が無事に終わったので自分にご褒美です♪♪

- [2015.02.15]

- いよいよです。

よつば会計 安斉です。

いよいよ明日2月16日から26年分所得税確定申告の受付が開始されます。

この時期になるとランチや夜食がとても楽しみです。唯一の楽しみです。

今月で満40才になるのですが、いよいよ私にも訪れてきました。

介護保険加入、前厄、そして中年層を苦しめる体型のくずれ。

この時期唯一の楽しみである食事を満喫すると、Yシャツの首回り、そしてズボンの腰回り...

重力を痛感します。

春になったら、運動しようと思います。

- [2015.02.09]

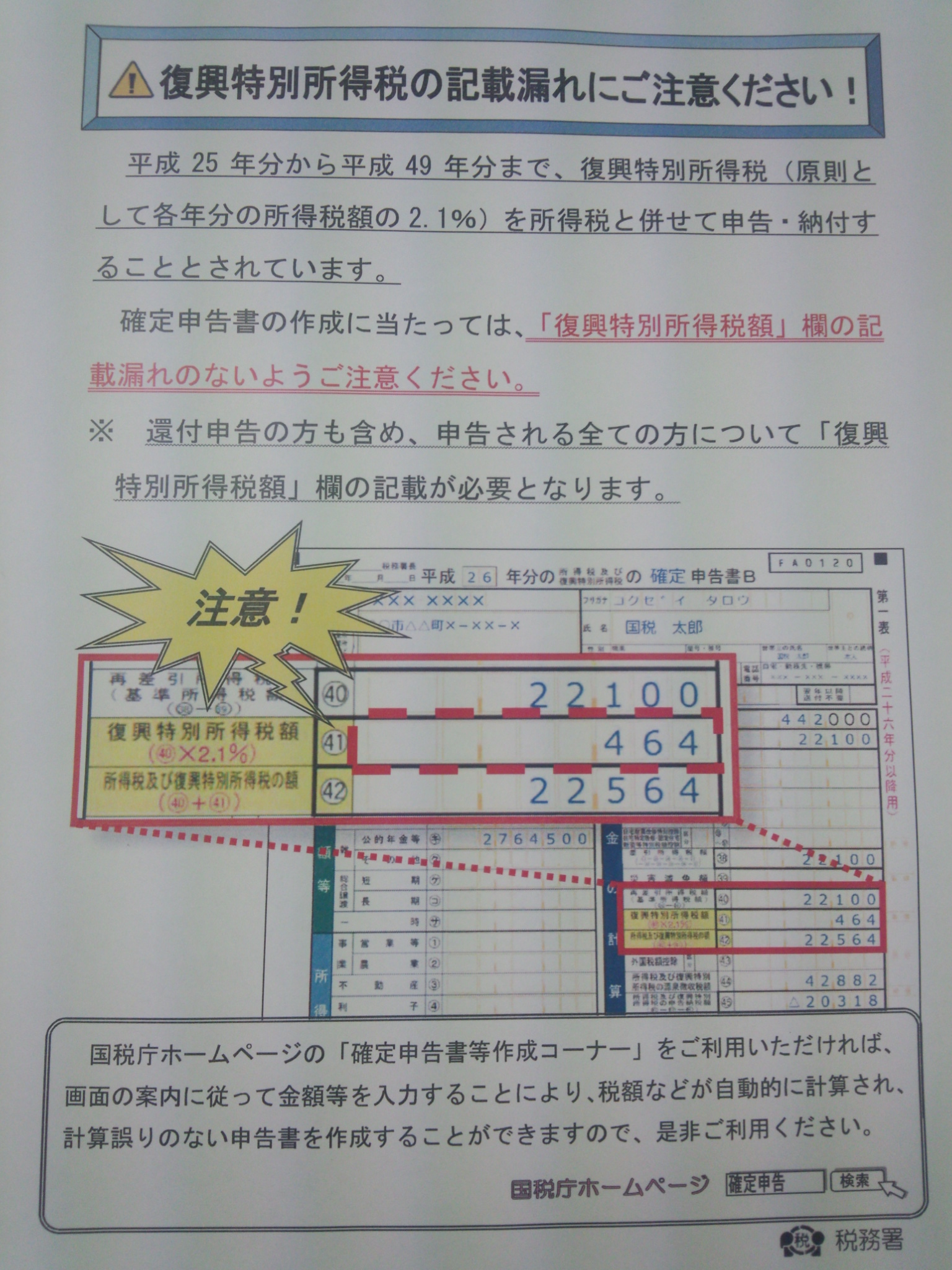

- 復興特別所得税に注意?!

よつば会計森下です。

いよいよ、確定申告の時期になりました。

よつば会計では、税務署への提出は、電子申告で行うのがほとんどですので、お客様のところには確定申告の書類や手引きなどが入った大きな封筒は届きません。

ですから、確定申告書の用紙を今年はまだ一度も見ていなかったのですが、税務署で今年初めて確定申告書の用紙を見ました。

そこで、今年一番目をひいたのが、これです。

よほど、昨年の確定申告で記入漏れが多かったのでしょうね。

よつば会計では、申告用のソフトを使っていますので、記入漏れはありませんが、

自分で確定申告されている方には、なんのことやら意味が分からなかったことでしょう。

「復興特別所得税」は、平成49年までです。

その頃の私は・・・、もう年金をもらっている歳です。(年齢がばれますがっ)。

年金、もらえているといいなあ。年金もらいながら、元気に働いているといいなあ。

- [2015.01.30]

- 馬の鼻先に人参をぶらさげる話

- [2015.01.23]

- 確定申告だ

確定申告の季節がやって来ました。

毎年のことながら、資料回収を開始しました。

これから、3月15日まで気合を入れて頑張らなくては!

大人気のふるさと納税、寄附しないと損をする勢いです。

27年4月からの寄付に関しては、サラリーマン向けに、確定申告をしなくても住民税を減額してくれる「ワンストップ特例制度」ができるそうです。

所得税の寄付金控除は申告しなくては返してくれないのかな?

最近は特に、税制が目まぐるしく改正されています。

とにかく、世の中良くなればいいな!

- [2015.01.19]

- 雪のため中止

よつば会計の北木です。

お正月にゴルフに行く予定をたてていましたが、雪のためゴルフ場がクローズとなり中止に。

次の週も、関与先の社長様にゴルフのお誘いを受けていたのですが、またもや雪のため中止に。

年末から練習場に通い、何か自分の中でつかんだものがあり、ベストスコアを出せそうなイメージが

できていただけに残念です。新しいウェアまで買ったのに。

今年のスタートは天候に恵まれずあまり良くはありませんでしたが、徐々にエンジンをかけていきたいと思います。個人の確定申告業務が始まるため気合を入れて頑張ります。

ゴルフは暖かくなってから、また、計画したいと思います。今年はスコア100をきりたいところです。

- [2015.01.06]

- 平成27年税制改正大綱

あけましておめでとうございます。

今年もよろしくお願いいたします。

税理士の檜山です。

毎年元日の朝は初日の出を拝みに白木山に登るのですが、今年は雪深い中の登山となりながらも日の出時刻ちょうどに山頂に到達することができました。

生憎の天気で日の出は拝めませんでしたが、良い運動になりました。

さて、例年ならば12月中旬に公表される税制改正大綱ですが、選挙の関係もあり今回の公表は12月30日と年末ぎりぎりでした。

いくつか主だったものを簡単にご紹介いたします。

なお税制改正大綱は「改正案」でありますので、変更される可能性は0でないことに注意が必要です。

法人関係の改正

・法人税実効税率の引下げ

法人税の税率が25.5%から23.9%へと1.6%引き下げられます。

中小企業はもともと年800万円までの所得については軽減税率15%で計算されております。年間所得が800万円以下の会社には今回の実効税率の引き下げの効果はありません。

・欠損金の繰越控除期間の延長

欠損金の繰越控除とは、今年の赤字を来年以後の黒字と相殺して法人税を計算する制度です。それの対象期間が10年(現行:9年)から1年間延長となります。

資産税関係の改正

・結婚資金・出産資金の非課税贈与

1人当たり1000万円(結婚費用は300万円)まで、結婚・出産のための一定の信託が対象となります。

50歳になった時点で使い切れなかった場合等には、贈与税の申告・納税が必要となります。

・住宅取得資金贈与の延長

特例の期限が平成31年6月まで延長され、27年中の非課税限度額は1000万円となります。(良質な住宅用家屋は1500万円)

・教育資金贈与の延長

平成31年3月31日まで延長されます。

投資家関係の改正

・「子供版NISA」の新設

親・祖父母が子・孫の名義口座で投資を行うことが可能となります。非課税枠は80万円です。

・通常のNISAの非課税枠拡大

非課税枠が100万円から120万円に拡大となります。

その他

エコカー減税の2016年度まで延長されます。

ふるさと納税の拡充 住民税の上限を10%から20%に拡充されます。

消費税率10%引上げ実施の時期の変更 税率の変更は平成29年4月1日となります。

- 2026年1月(2)

- 2025年12月(3)

- 2025年11月(3)

- 2025年10月(3)

- 2025年9月(2)

- 2025年8月(2)

- 2025年7月(3)

- 2025年6月(4)

- 2025年5月(2)

- 2025年4月(3)

- 2025年1月(1)

- 2024年12月(4)

- 2024年11月(2)

- 2024年10月(4)

- 2024年9月(3)

- 2024年8月(4)

- 2024年7月(3)

- 2024年6月(2)

- 2024年5月(3)

- 2024年4月(3)

- 2023年12月(4)

- 2023年11月(3)

- 2023年10月(3)

- 2023年9月(2)

- 2023年8月(4)

- 2023年7月(3)

- 2023年6月(3)

- 2023年5月(3)

- 2023年4月(4)

- 2023年3月(1)

- 2023年1月(1)

- 2022年12月(5)

- 2022年11月(3)

- 2022年10月(2)

- 2022年9月(2)

- 2022年8月(4)

- 2022年7月(5)

- 2022年6月(4)

- 2022年5月(3)

- 2022年4月(2)

- 2022年3月(1)

- 2022年1月(3)

- 2021年12月(4)

- 2021年11月(2)

- 2021年10月(4)

- 2021年9月(2)

- 2021年8月(5)

- 2021年7月(2)

- 2021年6月(4)

- 2021年5月(3)

- 2021年4月(3)

- 2021年3月(1)

- 2020年12月(4)

- 2020年11月(2)

- 2020年10月(1)

- 2020年9月(3)

- 2020年8月(4)

- 2020年7月(3)

- 2020年6月(4)

- 2020年5月(4)

- 2020年4月(2)

- 2020年3月(1)

- 2020年2月(1)

- 2020年1月(3)

- 2019年12月(5)

- 2019年11月(2)

- 2019年10月(3)

- 2019年9月(5)

- 2019年8月(4)

- 2019年7月(3)

- 2019年6月(3)

- 2019年5月(2)

- 2019年4月(4)

- 2019年3月(1)

- 2019年2月(1)

- 2019年1月(1)

- 2018年12月(3)

- 2018年11月(2)

- 2018年10月(4)

- 2018年9月(2)

- 2018年8月(5)

- 2018年7月(4)

- 2018年6月(6)

- 2018年5月(2)

- 2018年4月(2)

- 2018年3月(1)

- 2018年2月(1)

- 2018年1月(4)

- 2017年12月(3)

- 2017年11月(2)

- 2017年10月(2)

- 2017年9月(3)

- 2017年8月(2)

- 2017年7月(2)

- 2017年6月(2)

- 2017年5月(2)

- 2017年4月(2)

- 2017年3月(2)

- 2017年2月(2)

- 2017年1月(2)

- 2016年12月(4)

- 2016年11月(2)

- 2016年10月(2)

- 2016年9月(2)

- 2016年8月(4)

- 2016年7月(2)

- 2016年5月(1)

- 2016年4月(1)

- 2016年3月(1)

- 2016年2月(1)

- 2016年1月(2)

- 2015年11月(3)

- 2015年10月(3)

- 2015年9月(3)

- 2015年8月(1)

- 2015年7月(2)

- 2015年6月(4)

- 2015年5月(2)

- 2015年4月(3)

- 2015年3月(2)

- 2015年2月(2)

- 2015年1月(4)

- 2014年12月(3)

- 2014年11月(1)

- 2014年10月(3)

- 2014年9月(2)

- 2014年8月(3)

- 2014年7月(1)

- 2014年6月(2)

- 2014年5月(1)

- 2014年4月(2)

- 2014年3月(3)

- 2014年2月(2)

- 2014年1月(1)

- 2013年12月(2)

- 2013年11月(3)

- 2013年10月(4)

- 2013年9月(4)

- 2013年8月(7)

- 2013年7月(9)

- 2013年6月(6)

- 2013年5月(4)

- 2013年4月(5)

- 2013年3月(7)

- 2013年2月(2)

- 2013年1月(4)

- 2012年12月(4)

- 2012年11月(5)

- 2012年10月(8)

- 2012年9月(8)

- 2012年8月(4)

- 2012年7月(6)

- 2012年6月(2)

- 2012年5月(1)

- 2012年4月(1)

- 2012年3月(2)

- 2012年2月(2)

- 2012年1月(1)

- 2011年12月(1)

- 2011年11月(1)

- 2011年10月(1)

- 2011年8月(2)

- 2011年1月(1)

- 2010年11月(1)