- [2015.02.09]

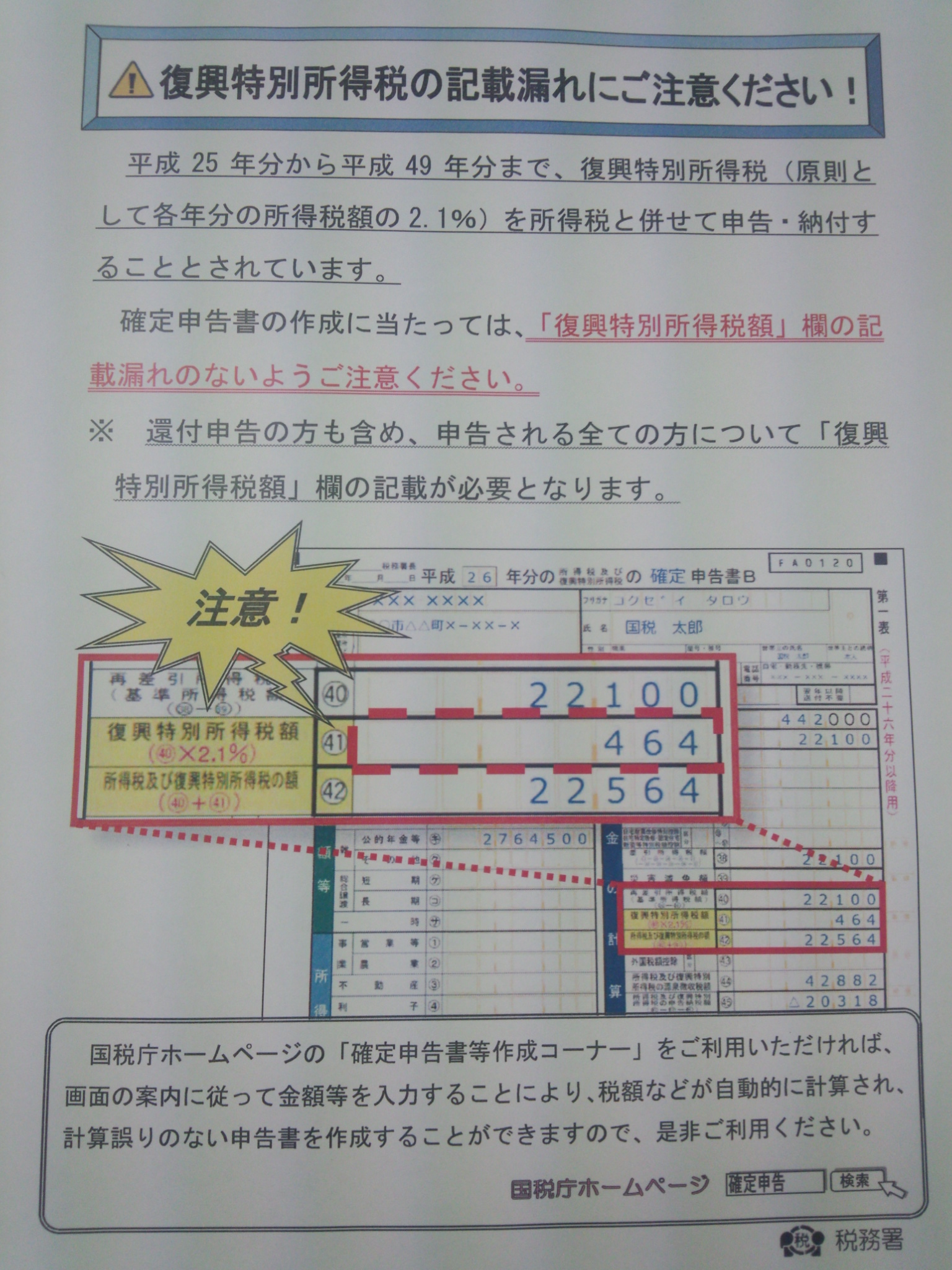

- 復興特別所得税に注意?!

よつば会計森下です。

いよいよ、確定申告の時期になりました。

よつば会計では、税務署への提出は、電子申告で行うのがほとんどですので、お客様のところには確定申告の書類や手引きなどが入った大きな封筒は届きません。

ですから、確定申告書の用紙を今年はまだ一度も見ていなかったのですが、税務署で今年初めて確定申告書の用紙を見ました。

そこで、今年一番目をひいたのが、これです。

よほど、昨年の確定申告で記入漏れが多かったのでしょうね。

よつば会計では、申告用のソフトを使っていますので、記入漏れはありませんが、

自分で確定申告されている方には、なんのことやら意味が分からなかったことでしょう。

「復興特別所得税」は、平成49年までです。

その頃の私は・・・、もう年金をもらっている歳です。(年齢がばれますがっ)。

年金、もらえているといいなあ。年金もらいながら、元気に働いているといいなあ。

- [2014.09.05]

- 一時払い終身保険

税理士の手嶋です。

相続税対策において、生命保険金の非課税枠の活用は良く知られています。

「生命保険金等の非課税限度額=法定相続人の数×500万円」ですね。

具体的には、配偶者と子供2人なら法定相続人は3人になり、1500万円までの生命保険金に

相続税は課税されないことになります。

このような非課税の取り扱いがあっても、年齢や健康状態に問題があれば生命保険に加入することが

できませんが、最近は少し事情が変わってきたようです。

それが一時払い終身保険の加入条件の緩和です。

一時払い終身保険はその名の通り、保険料を一時払いし、生涯の死亡保障を確保する保険です。

例えば、保険料1500万円を支払い、死亡保険金1500万円受け取る保険です。

この保険自体は以前からあるのですが、加入年齢がせいぜい80才台まででした。

それがいまは保険会社によっては95才まで加入年齢が引き上げられているものがあります。

この保険は、利回りが低いため受取保険金はあまり増えない商品がほとんどです。

また契約時にまとまった保険料を支払うため資金にある程度余裕が必要ですが、

健康状態の告知や医師の診査が不要です。ということは、いつでも入れます。

仮に1500万円を定期預金にした場合には、まるまる相続税が課税されますが、

死亡保険金として受け取れば上記の生命保険金の非課税が利用できます。

生命保険金の非課税枠が残っていて、資金に余裕があり、他の保険には

入れない場合には検討の余地があります。

経済的な実態がほとんど同じでも定期預金か生命保険金かで課税の在り方が違います。

生命保険金の非課税については「高所得者の節税目的の利用が少なくない。」と

会計検査院から指摘を受け、法改正の動きも以前ありました。

今後の税制がどうなるかはわかりませんが、いまのところは節税になります。

それにしても95才には驚いた・・・。

- [2014.08.13]

- 生産性向上設備投資促進税制

「生産性向上設備投資促進税制」というものが新しくできました。

あくまでも要件を満たせばですが、設備投資に要した金額を即時償却(または特別償却)できたり、一部を税額控除できたりします。

平成26年1月20日から平成28年3月末日までは、即時償却または税額控除5%となっています。

平成28年4月1日から平成29年3月末日までは、特別償却50%または税額控除4%となっています。

平成28年3月末日までにした方が有利ですね。

次に、利用できる方は、「青色申告をしている法人・個人事業主」となっています。

青色申告であれば、規模や業種に制限はないようです。

対象設備は、大きく2つのパターンに分かれます。

「先端設備」か「生産ラインやオペレーションの改善に資する設備」です。

このどちらに該当するかで、必要な手続きや対象となる設備等の範囲が異なります。

ん~、そうは言ってもどっちかに該当するかどうかなんて分からないよ~。となりますね。

その辺りの続きは次回また書かせて頂きます。

中田裕介

- [2014.02.27]

- 太陽光発電。事業所得?雑所得?

税理士の手嶋です。

確定申告も前半戦を終え、後半戦に突入しています。

オリンピックも閉会し、最近は日が長くなってきたことで冬の終わりを感じます。

今年の確定申告の特徴は、アベノミクス効果により、株式等の利益が出ている人が多いことです。

ただし過去数年以内に損失を出し、今年の利益はその損失と相殺されるって人がほとんどです。

勝ったり、負けたりってことですね。

もう一つの特徴が太陽光発電です。

自宅あるいはアパートに付けている方が多く見受けられます。

この売電収入、機械装置がどこに設置されているのか、全量売電か、余剰売電かで

所得の種類が変わるという少々やっかいなものです。

不動産所得になるのか、事業所得になるのか、あるいは雑所得になるのか、税金を計算する上で

区分するのですが、事業所得と雑所得の区分があいまいでした。

雑所得と事業所得の一番大きな相違点は損益通算できるかどうかです。

雑所得は赤字になったらその損失は切り捨てられて終わりですが、事業所得の損失は他の所得、

例えば給与所得や不動産所得と損益通算できます。

このほど資源エネルギー庁によって事業所得の該当性の判断の目安が明らかにされました。

事業所得には、太陽光発電設備の出力量が50kw以上の場合、50kw未満では太陽光発電設備に対して

一定の管理を行っている場合が該当するとのことです。

おそらくそうなるかなと思っていたところでの線引きですが、対応が少し遅いような気がします。

実務を考慮してこうした問題には確定申告が始まるまでに対応してほしいですね。

- [2013.12.18]

- 平成25年もあとわずか

税理士の手嶋です。

ブログの更新ですが、少し間が空いてしまいました。師走は何かと忙しいですね。

前回は、上場株式等の軽減税率が平成25年をもって廃止されることをお伝えしました。

日本株の場合には12月25日までの約定分までが軽減税率10%(※)となり、

12月26日以降は20%(※)とのことです。あと1週間です、手続きはお早めに。

(※)復興特別所得税を除いています。

その他に、贈与税の基礎控除額110万円は、その年の1月1日から12月31日までの1年間に

贈与により取得した財産の合計額から差し引きします。

毎年の基礎控除額110万円は、その年の贈与からしか控除できません。

今年も残りわずかです、有効に使いましょう。

贈与はもっとも手軽にできる相続対策です。

ただし、単に毎年贈与をするだけですが、なかなかご自身だけで継続されている方は

少ないように思います。

プロのテクニックとは、誰も知らない方法ではなく、誰もが知っている方法を継続・反復し、

確実に積み重ねて、大きな効果を得ることです。

「やらないといけないな~」と思っている人は、急ぎましょう。

いつやるの?

いまでしょ!

- [2013.11.21]

- 土地の評価は奥深い

税理士の手嶋です。

少し前のことですが、東京税理士会所属の宮田泰夫先生の研修会に参加しました。

内容は相続税の土地評価の具体例や相続ビジネスの勘所、落とし穴についてです。

写真やイラストが多数使われた講義は非常にわかりやすく、相続税の土地評価を中心に、

実務で迷うようなポイントについて丁寧に解説されていました。

軽軽豊富な方の話を聞くのは非常に勉強になります。

土地の評価をするときは必ず現地確認をして、地目、利用状況、権利関係、減額要因といった

様々なことを調べますが、見るべきポイントや検討事項について参考になる部分が多かったです。

土地の評価方法は、課税の公平を図るため財産評価基本通達で一応は明文化されていますが、

細かなところまでは決まっていませんし、論理的な解釈をして判断しなければならないことが

多くあります。

例えば、著しい高低差、不合理な場合、総合的に判断、参酌して評価などなど・・・・

あいまいな部分は、公表事例や経験則から評価方法を検討します。

分かりきったことをまとめている本はたくさんありますが、有効なノウハウに関する情報は

なかなか無いので、非常に有益な研修でした。

それにしても土地の評価は奥深いです。

- [2013.11.01]

- 戦前の相続税

税理士の手嶋です。

朝晩が寒くなりました。早いもので11月です。今年も残すところ2カ月、大事に過ごしましょう。

先日、弁護士からの相談で、戦前戦後の相続税について調べる機会がありました。

税務大学校の教授が書いた、「相続税100年の軌跡」なるものがあり、

そもそも相続税が日露戦争の戦費調達のために創設されたこと、

ヨーロッパ各国の税制を調査し、参考にしながら独自の仕組みを考案して組み立てたこと

などの記述がありました。

明治31年から昭和22年までは、相続と言えば家督相続でした。

この当時は贈与税の課税はなく、推定相続人など特定の者に高額な贈与をした場合には

相続が開始したものとみなして相続税を課税する特殊な形態をとっていたようです。

相続は死亡によって開始する、いまの民法の考え方とは違います。

また納税手続きは、相続人が自ら申告をする現行の申告納税方式ではなく、

財産目録の提出を受け、政府が課税価額を通知する賦課課税方式だったとのこと。

ここも大きく違います。

その他、昭和25年には相続税の最高税率が90%だったことなど、なかなか興味深い内容でした。

課税の在り方は時代によって変わるものだな~と改めて感じました。

- [2013.09.13]

- 法人にもマイナンバー

税理士の手嶋です。

マイナンバー法は、平成25年5月末に官報公布され、平成27年10月頃に施行される見通しです。

同制度では、住民一人ひとりに12桁の個人番号を割り当て、まずは社会保障・税・防災の分野で

平成28年1月から運用が始まります。

確定申告書やその他の税務署提出資料にも個人番号を記載することになります。

ところで法人番号に触れる報道はほとんどないため社会的な認知度は低いのですが、

企業に対しても、国税庁が法人番号を割り当てます。

法務省が管轄する商業・法人登記に記載されている12桁の「会社法人等番号」を基にして、

13桁の新しい番号として生成して通知することになっています。

(1)企業などの商号または名称

(2)本店または主な事務所の所在地

(3)法人番号

からなる「基本3情報」は、国税庁が公表し、公表された法人番号は、民間でも自由に使え、

利用範囲の制限はありません。

当面は民間企業の利用を認めず、不正利用には厳罰を科す個人番号とは対照的です。

現在、法人には先の12桁の「会社法人等番号」の他に、所轄税務署による8桁の整理番号もあります。

整理番号は所轄税務署ごとの番号であるため本店所在地が移転し、所轄税務署が変わると

整理番号も変わります。

移転の度に整理番号が変わるのは、国税にとっても管理しにくいでしょうから、

マイナンバーが始まればそちらに変わるかもしれません。

その他、県税、市税も独自の番号を振っていますので、新たな共通番号に変わり

管理の無駄がなくなればいいですね。

とにかく住基カードみたいにあれは何だったのって??ならないように願います。

システム構築して終わりではなく、国民の生活に役立つ有意義なものになるように期待しています。

- [2013.09.09]

- 婚外子裁判

税理士の手嶋です。

東京オリンピック決まりました。良かったですね~。

7年後というのに少なからず高揚感があります。是非、観戦したいものです。

さて本題、先日、最高裁判所により、嫡出子と非嫡出子の相続分の取り扱いについて、

憲法で保障される法の下の平等に反しているとの違憲判断が下されました。

民法第900条(法定相続分)四のただし書きにおいて

「・・・嫡出でない子の相続分は、嫡出である子の相続分の2分の1とし、・・・」

とあります。

簡単に言うと、結婚していない男女の間に生まれた子供の相続の権利を半分にしています。

この取り扱いを学んだとき、こんな差別していいのか!?と疑問に思ったものです。

この相続格差をめぐる司法判断の動きは1993年の東京高裁の違憲判断から

20年を経過してようやく決着したわけです。

それにしてもどうしてこんなに長くかかるのか。

もう少し何とかならないのでしょうか。

今回の違憲判断は相続税法にも影響があります。

相続税はその計算過程で、民法900条の規定による法定相続分により分割したものと

仮定して計算することになっています。このとき適用される税率が決まります。

この他税法には法律婚を重視した規定が多くあり、これらは内縁関係では適用されません。

所得税の配偶者控除・寡婦控除、相続税の配偶者の税額軽減、

贈与税の居住用家屋の特例贈与などがそうです。

たしかに法律婚ならば戸籍により客観的に判断できても、

事実婚を客観的に判断するのは難しいです。

しかし家族観やライフスタイルは変わっていきます。

今後はますます時代に合わせた法の整備が求められます。

- [2013.08.09]

- お客様への説明

税理士の手嶋です。

税法の条文には、その立法趣旨や制定に至った背景があります。

原則的に税法は課税の公平を最も重視しています。

その他そのときどきの政治や時代背景なども大きく影響しています。

簡単な例で言うと、役員報酬が経費になるには定期同額給与といって、

一定期間、同額の給与が支給されていることが条件になります。

原則として期中での給与の増減が認められていないのです。

ではどうして認められないのか?

それは役員報酬を決めるのは役員であり、役員が自分の役員報酬を自由に変更できれば、

法人の所得を調整することができるからです。

これを顧問先に説明するのに、単に役員報酬は変えてはいけませんでは、

「どうして?」ってことになりますが、法人の恣意性の排除及び利益操作の防止等の趣旨を

説明することですんなり納得してもらえます。

以前も書きましたが、

難しいことをやさしく

やさしいことを深く

深いことを面白く

伝えたい。

そのためにお客様への説明にはできるだけ趣旨や背景を話すように心がけています。

ただ僕は教えたがりなとこがあって、ついつい話しすぎてしまうので

あまりくどくならないように注意しています。

- 2026年1月(2)

- 2025年12月(3)

- 2025年11月(3)

- 2025年10月(3)

- 2025年9月(2)

- 2025年8月(2)

- 2025年7月(3)

- 2025年6月(4)

- 2025年5月(2)

- 2025年4月(3)

- 2025年1月(1)

- 2024年12月(4)

- 2024年11月(2)

- 2024年10月(4)

- 2024年9月(3)

- 2024年8月(4)

- 2024年7月(3)

- 2024年6月(2)

- 2024年5月(3)

- 2024年4月(3)

- 2023年12月(4)

- 2023年11月(3)

- 2023年10月(3)

- 2023年9月(2)

- 2023年8月(4)

- 2023年7月(3)

- 2023年6月(3)

- 2023年5月(3)

- 2023年4月(4)

- 2023年3月(1)

- 2023年1月(1)

- 2022年12月(5)

- 2022年11月(3)

- 2022年10月(2)

- 2022年9月(2)

- 2022年8月(4)

- 2022年7月(5)

- 2022年6月(4)

- 2022年5月(3)

- 2022年4月(2)

- 2022年3月(1)

- 2022年1月(3)

- 2021年12月(4)

- 2021年11月(2)

- 2021年10月(4)

- 2021年9月(2)

- 2021年8月(5)

- 2021年7月(2)

- 2021年6月(4)

- 2021年5月(3)

- 2021年4月(3)

- 2021年3月(1)

- 2020年12月(4)

- 2020年11月(2)

- 2020年10月(1)

- 2020年9月(3)

- 2020年8月(4)

- 2020年7月(3)

- 2020年6月(4)

- 2020年5月(4)

- 2020年4月(2)

- 2020年3月(1)

- 2020年2月(1)

- 2020年1月(3)

- 2019年12月(5)

- 2019年11月(2)

- 2019年10月(3)

- 2019年9月(5)

- 2019年8月(4)

- 2019年7月(3)

- 2019年6月(3)

- 2019年5月(2)

- 2019年4月(4)

- 2019年3月(1)

- 2019年2月(1)

- 2019年1月(1)

- 2018年12月(3)

- 2018年11月(2)

- 2018年10月(4)

- 2018年9月(2)

- 2018年8月(5)

- 2018年7月(4)

- 2018年6月(6)

- 2018年5月(2)

- 2018年4月(2)

- 2018年3月(1)

- 2018年2月(1)

- 2018年1月(4)

- 2017年12月(3)

- 2017年11月(2)

- 2017年10月(2)

- 2017年9月(3)

- 2017年8月(2)

- 2017年7月(2)

- 2017年6月(2)

- 2017年5月(2)

- 2017年4月(2)

- 2017年3月(2)

- 2017年2月(2)

- 2017年1月(2)

- 2016年12月(4)

- 2016年11月(2)

- 2016年10月(2)

- 2016年9月(2)

- 2016年8月(4)

- 2016年7月(2)

- 2016年5月(1)

- 2016年4月(1)

- 2016年3月(1)

- 2016年2月(1)

- 2016年1月(2)

- 2015年11月(3)

- 2015年10月(3)

- 2015年9月(3)

- 2015年8月(1)

- 2015年7月(2)

- 2015年6月(4)

- 2015年5月(2)

- 2015年4月(3)

- 2015年3月(2)

- 2015年2月(2)

- 2015年1月(4)

- 2014年12月(3)

- 2014年11月(1)

- 2014年10月(3)

- 2014年9月(2)

- 2014年8月(3)

- 2014年7月(1)

- 2014年6月(2)

- 2014年5月(1)

- 2014年4月(2)

- 2014年3月(3)

- 2014年2月(2)

- 2014年1月(1)

- 2013年12月(2)

- 2013年11月(3)

- 2013年10月(4)

- 2013年9月(4)

- 2013年8月(7)

- 2013年7月(9)

- 2013年6月(6)

- 2013年5月(4)

- 2013年4月(5)

- 2013年3月(7)

- 2013年2月(2)

- 2013年1月(4)

- 2012年12月(4)

- 2012年11月(5)

- 2012年10月(8)

- 2012年9月(8)

- 2012年8月(4)

- 2012年7月(6)

- 2012年6月(2)

- 2012年5月(1)

- 2012年4月(1)

- 2012年3月(2)

- 2012年2月(2)

- 2012年1月(1)

- 2011年12月(1)

- 2011年11月(1)

- 2011年10月(1)

- 2011年8月(2)

- 2011年1月(1)

- 2010年11月(1)