- [2022.09.09]

- 遺言に書いた財産の一部を売却した場合

自分の考えや思いを実現するために、また残される子供たちができるだけ争うことにならないために、他にも色々な理由で遺言を作成している人も多いと思います。

もしも過去に作成した遺言の中に書いてある財産の一部、例えば土地をその後売却していた場合どうなるでしょうか。

遺言の中に様々な財産が書かれており、その中に土地も書かれている。

しかし遺言作成後、事情により土地を売却した。

そして相続が発生し、遺言の内容を確認してみると、書かれている土地をすでに所有していないことが分かった。

結論としては、その売却していた土地に関する部分のみが撤回されたということになり無かったこととなります。

逆に言うと、遺言のその他の部分は有効となります。遺言に書いてある財産の内容が変わっているからといって、遺言全てが無効になることはありません。

遺言を作成したあと、財産の一部を処分したからといって、必ずしも遺言を作り直す必要はないことになります。

ただし、財産の内容が変わったということは、例えば子供2人が相続人だとすると、その売却した土地を相続する予定だった子の相続する割合が減少する可能性があります。

ですので、財産の内容に大きな変化があった場合などは、遺言の内容を再確認し必要に応じて作り直すべきかもしれません。

①遺言に書いてある財産を処分すると、その財産の部分のみ無かったことになる。

②遺言は作ったら終わりではなく、作った後のメンテナンスも必要。

③財産に大きな変化があったなら、作り直しも検討。

よつば会計

中田 裕介

- [2022.01.04]

- 暦年贈与の廃止?贈与が出来なくなる?

「相続税と贈与税が一体化されます、贈与は早めに進めましょう」、昨年はそういう見出しが結構目につきました。

令和4年の税制改正では暦年贈与に対する規制が見送られましたが、気になるところです。

贈与することは、あげる人ともらう人の自由ですから、贈与が全くできなくなることではありません。相続税の節税対策としての贈与に対する課税が厳しくなるだろうということです。

現時点で予想されているのは、相続した者に対する生前贈与の3年加算が10年~15年に延長されるというものです。毎年の贈与税そのものはむしろ安くなるのではないかとも言われています。

2~3年の猶予期間が設けられるでしょうが、贈与履歴を残すことが求められるようになると思います。私の個人的な予想では、マイナンバーカードの取得が条件となるマイナポータルに贈与履歴を登録することで、加算期間が軽減されるとか、加算税(罰金)が軽減されるとかがありそうです。

もともと贈与税は相続税逃れを規制するためのものですから、相続税がかからない人に贈与税をかける必要はないわけです。

毎年の贈与はむしろやりやすくなるとも考えられ、生前にもらった財産が雲散霧消し、あとで相続税を払う時に困る人が出てくるかもしれません。

法案の骨子が見えない現時点では対策を講じようがありませんが、相続税が気になる人は今まで通り贈与を進めていけばよいと思います。

今でも有効ですが、暦年贈与が改正された後に重要になってくるのは、贈与税のかからない贈与です。進学・結婚などの祝い金、扶養義務者間の生活費や教育費の負担に対しては贈与税がかかりません。贈与税の非課税財産と言われるものです。

非課税財産の贈与については常識的な範囲を超えたり、贈与のやり方によっては不適切として税務調査で否認されることも考えられます。活用に際しては専門家に相談し、贈与の履歴を作成保存しておき、せっかくの努力が無駄にならないよう適切に進めていくことをお勧めします。

ご相談をいただくことが、一番の報酬と考えています。お気軽にご相談いただければ幸いです。

最後になりましたが、2022年の年頭に当たって、この地から遠くの人々も含め、佳き年となりますようお祈りいたします。

税理士 中田誠治

- [2019.08.28]

- 生前にお墓を建てるということ

税理士の檜山です。

お盆で実家に帰った際に、父が自身のお墓を購入したことを知りました。

父はまだまだ元気ですが、今年で77歳になり終活を考え始めたようです。

生前にお墓を建てることは、仏教上「寿陵(じゅりょう)」と呼ばれ、「長寿」「子孫繁栄」「家庭円満」といった幸福が訪れるといわれており、縁起がいいとされています。

墓地の場所もご先祖様の傍があいており、ご縁があったことも購入の決め手になったようでした。

生前にお墓を購入することは仏教上以外にもメリットがあり、相続税の節税効果もあります。

お墓や仏具は、相続税法上の非課税財産に該当し課税対象にはなりません。なお、相続開始直後に購入したお墓や仏具の購入代金は相続税の債務として控除することができません。つまり、生前にお墓や仏具を購入しておけば、購入代金の分財産がマイナスとなり、購入しておいたお墓や仏壇は課税対象外となりますので、課税対象を減少させる効果があります。

お盆中に父と一緒に将来父が入る予定のお墓をお参りしたのですが、本人を横に墓石を拝むのは何とも不思議な感覚でした。

- [2018.10.06]

- 民法の改正

平成30年7月に相続分野の規定を見直す改正民法など関連法が可決成立しました。昭和55年に配偶者相続分の引き上げ以来、実に40年ぶりのことです。

配偶者の居住権新設や婚姻期間20年超の場合の特別受益の除外規定からわかるように残された配偶者の生活を守る方向での改正内容です。これらは2020年の7月までに施行する見込みです。

○2019年7月までに施行予定

特別寄与料制度

相続人以外の者が、無償で介護や看病に貢献し、被相続人の財産の維持又は増加に特別の寄与をした者(特別寄与者)は、相続人に対して寄与に応じた額の金銭(特別寄与)の支払を請求することが出来ます。

遺産分割前の預金の一部引出

遺産分割協議の成立前でも被相続人の預貯金の1/3の内、法定相続分までは預金の引き出しが出来る。

遺留分請求について

贈与でもらった財産の内、遺留分の計算上含める金額は相続人に対するものは10年間、相続人以外に対するものは1年間となります。

また、遺留分侵害額の請求は、当初から「金銭」で出来るようになる。

2020年7月までに施行予定

配偶者の居住の保護

配偶者が相続開始時に居住している被相続人(亡くなった人)所有の建物に住み続けることが出来る居住権の創設

尚、居住権の評価額は、現行の評価(所有権)に比べてかなり低くなる様です。

具体的には、平均余命等を勘案して評価されるようです。

配婚姻期間20年以上の夫婦の特例

婚姻期間が20年以上の夫婦であれば、配偶者が居住用の不動産を生前贈与したときは、その不動産を原則、遺産分割の計算対象外(特別受益としない)となる。

今までは、例えば、「自宅と僅かな預貯金」をお持ちの方が亡くなられた時に、遺産分割を巡って揉めるケ-スが比較的多かった。

今後は、配偶者は住む所を確保し、更に、預貯金などの他の遺産の取り分を増やす事が出来きるようになります。

自筆遺言書についての改正

(1)自筆遺言書を法務局で保管してもらう事が出来るようになる。

(2)(1)の法務局で保管しもらえば「検認」が不要になる。

(3)自筆遺言書の内、財産目録についてはパソコンの作成が可能となる。

- [2018.06.18]

- 老人ホームと小規模宅地の特例

相続税の計算において、小規模宅地の特例という制度があります。

代表的なものが、「被相続人の自宅として使用していた土地は、一定の要件を満たせば、330㎡まで80%減額して評価してよい」

という自宅の土地の評価を80%OFFにできるものです。

もし生前に老人ホーム等に入所していた場合、この特例は適用できないのでしょうか?

正解は、「老人ホームに入所していた場合でも、小規模宅地の特例を適用できる。」

ただし、以下の要件を満たす必要があります。

①被相続人に介護が必要なため入所したものであること

②自宅の家屋を貸付等の用途に使用していないこと

③要介護認定又は要支援認定を受けていた被相続人が以下の施設に入所していたこと

・認知症対応型老人共同生活援助事業が行われる住居

・養護老人ホーム

・特別養護老人ホーム

・軽費老人ホーム

・有料老人ホーム

・介護老人保健施設

・サービス付き高齢者向け住宅

・障害者支援施設又は共同生活援助を行う住居

- [2018.06.06]

- 相続税の申告書の添付書類の範囲が広がりました

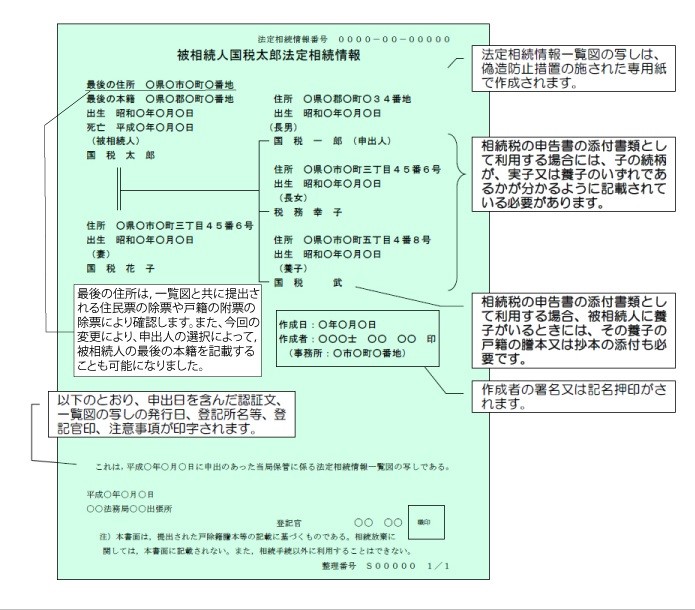

これまで相続税の申告書には、①の書類を添付しなければならないこととされていましたが、平成30年4月1日以後は、①の書類に代えて、②又は③のいずれかの書類を添付することができるようになりました。

①「戸籍の謄本」で被相続人の全ての相続人を明らかにするもの

② 図形式の「法定相続情報一覧図の写し」(この続柄が、実子または養子のいずれであるかが分かるように記載されたものに限ります)。

③ ①又は②をコピー機で複写したもの。

【図形式の「法定相続情報一覧図の写し」のイメージ】

- [2016.07.22]

- 28年路線価

税理士の檜山です。

梅雨が明けて夏本番の暑さになりました。最近も暇を見つけては近所の川べりを走っていますが、すぐにばててしまい先月に比べスタミナが落ちています。秋のレースに向けて、しっかり走りこまなくてはいけません。

今月初旬に今年の路線価が発表されました。

路線価とは、相続税や贈与税の申告する際土地を評価するために用いるられる国が公表した1㎡あたりの価額です。また、土地の売買の際や賃貸の価額を決定する際に参考となる価額でもあります。

きれいな形の土地であれば、路線価×地積がその土地の評価額となります。

今のご時世、インターネットで全国の路線価を簡単に確認することができます。

リーマンショック前の2008年以来8年ぶりの上昇に転じました。広島市内の昨年の路線価図と見比べると、全体的に価額が上昇しているようです。

因みに広島県の最高価格は中区の胡町相生通りで、12.2%上昇し1㎡当たり230万円となっています。

昨年1月から相続税の改正で基礎控除が下がるなど申告対象となる方が増えましたので、路線価の動向が気になる方も少なくないでしょう。

- [2014.03.19]

- 所得の分散

税理士の手嶋です。

確定申告が終わり、ほっと一息ついたところです。

それにしても暖かくなってきましたね。陽も長くなり、いよいよ春です。

さて今回は所得税の節税についてです。

以前にも青色申告65万円控除の適用、減価償却方法の変更、小規模企業共済の加入に触れました。

しかし、もっと根本的に効果があるのは ぶ・ん・さ・ん “分散” です。

所得税は累進課税制度のため、所得が多くなればなるほど税負担が増します。

例をあげますと、サラリーマンで配偶者(所得なし)と扶養親族1人(38万円の控除)の場合、

年収500万円だと所得税・住民税の合計は約25万円です。

これが年収1,000万円になると所得税・住民税の合計は約120万円になります。

収入は2倍、税金は4.8倍です。

1人で稼ぐよりも、2人で1,000万円稼ぐ方が基本的には税負担は少ないわけです。

収入の種類によってはコントロールが難しいです。

しかし不動産収入は誰に帰属させるのか、仕組み作り次第で家族全体の税負担が大きく変わります。

貸事務所・貸店舗やアパートの収入は建物の所有権移転によって移動します。

土地の所有権移転は必要ありません。

どの建物を移すか?

どうやって移すか?

誰に移すか?

法人を有効活用できないか?

この部分は仕組みの根幹です、税理士に相談した方がいいでしょうね。

最初の仕組みづくりは大事です。

次回へ続く・・・・

- [2013.11.21]

- 土地の評価は奥深い

税理士の手嶋です。

少し前のことですが、東京税理士会所属の宮田泰夫先生の研修会に参加しました。

内容は相続税の土地評価の具体例や相続ビジネスの勘所、落とし穴についてです。

写真やイラストが多数使われた講義は非常にわかりやすく、相続税の土地評価を中心に、

実務で迷うようなポイントについて丁寧に解説されていました。

軽軽豊富な方の話を聞くのは非常に勉強になります。

土地の評価をするときは必ず現地確認をして、地目、利用状況、権利関係、減額要因といった

様々なことを調べますが、見るべきポイントや検討事項について参考になる部分が多かったです。

土地の評価方法は、課税の公平を図るため財産評価基本通達で一応は明文化されていますが、

細かなところまでは決まっていませんし、論理的な解釈をして判断しなければならないことが

多くあります。

例えば、著しい高低差、不合理な場合、総合的に判断、参酌して評価などなど・・・・

あいまいな部分は、公表事例や経験則から評価方法を検討します。

分かりきったことをまとめている本はたくさんありますが、有効なノウハウに関する情報は

なかなか無いので、非常に有益な研修でした。

それにしても土地の評価は奥深いです。

- [2013.10.24]

- 家族名義の預金がある方はご注意!!

税理士の手嶋です。

台風が近づき大雨です。そういえば小さいころ「台風一家」ってなんだろうって

不思議に思っていました。

本日は家族名義預金についてです。

例えば、子供名義で毎年預金をしていた父親に相続が発生した場合に、

その預金の存在を子供が知らないときは、子供に受贈の意思表示がないことから、

贈与が成立していないことになります。

預金を「あげます」、「もらいます」がないからです。

このため、何年経過していても贈与税の時効とは関係なく、その預金は

父親の財産として相続財産に含まれます。

名義預金は相続税の税務調査で最も問題になりやすい事項です。

そのため国税庁が作成している、「相続税の申告の仕方」の中にもQ&Aの

最初の方に家族名義の預金についての記載があります。

税務署は金融機関で被相続人やその家族の名義の預金についても調べることができます。

ですから被相続人に多額の所得があったにもかかわらず、本人の預金が少なく、

専業主婦だった配偶者や子供や孫名義の預金が多いと、“あれっ”ってなるわけです。

調査官は毎年たくさんの件数の調査をしているため何が行われているかわかるはずです。

家族名義の預金が手元にあるようなら、一度自分の名義に戻して、

改めてきちんと相続対策になる贈与をした方がいいでしょうね。

- 2025年5月(1)

- 2025年4月(3)

- 2025年1月(1)

- 2024年12月(4)

- 2024年11月(2)

- 2024年10月(4)

- 2024年9月(3)

- 2024年8月(4)

- 2024年7月(3)

- 2024年6月(2)

- 2024年5月(3)

- 2024年4月(3)

- 2023年12月(4)

- 2023年11月(3)

- 2023年10月(3)

- 2023年9月(2)

- 2023年8月(4)

- 2023年7月(3)

- 2023年6月(3)

- 2023年5月(3)

- 2023年4月(4)

- 2023年3月(1)

- 2023年1月(1)

- 2022年12月(5)

- 2022年11月(3)

- 2022年10月(2)

- 2022年9月(2)

- 2022年8月(4)

- 2022年7月(5)

- 2022年6月(4)

- 2022年5月(3)

- 2022年4月(2)

- 2022年3月(1)

- 2022年1月(3)

- 2021年12月(4)

- 2021年11月(2)

- 2021年10月(4)

- 2021年9月(2)

- 2021年8月(5)

- 2021年7月(2)

- 2021年6月(4)

- 2021年5月(3)

- 2021年4月(3)

- 2021年3月(1)

- 2020年12月(4)

- 2020年11月(2)

- 2020年10月(1)

- 2020年9月(3)

- 2020年8月(4)

- 2020年7月(3)

- 2020年6月(4)

- 2020年5月(4)

- 2020年4月(2)

- 2020年3月(1)

- 2020年2月(1)

- 2020年1月(3)

- 2019年12月(5)

- 2019年11月(2)

- 2019年10月(3)

- 2019年9月(5)

- 2019年8月(4)

- 2019年7月(3)

- 2019年6月(3)

- 2019年5月(2)

- 2019年4月(4)

- 2019年3月(1)

- 2019年2月(1)

- 2019年1月(1)

- 2018年12月(3)

- 2018年11月(2)

- 2018年10月(4)

- 2018年9月(2)

- 2018年8月(5)

- 2018年7月(4)

- 2018年6月(6)

- 2018年5月(2)

- 2018年4月(2)

- 2018年3月(1)

- 2018年2月(1)

- 2018年1月(4)

- 2017年12月(3)

- 2017年11月(2)

- 2017年10月(2)

- 2017年9月(3)

- 2017年8月(2)

- 2017年7月(2)

- 2017年6月(2)

- 2017年5月(2)

- 2017年4月(2)

- 2017年3月(2)

- 2017年2月(2)

- 2017年1月(2)

- 2016年12月(4)

- 2016年11月(2)

- 2016年10月(2)

- 2016年9月(2)

- 2016年8月(4)

- 2016年7月(2)

- 2016年5月(1)

- 2016年4月(1)

- 2016年3月(1)

- 2016年2月(1)

- 2016年1月(2)

- 2015年11月(3)

- 2015年10月(3)

- 2015年9月(3)

- 2015年8月(1)

- 2015年7月(2)

- 2015年6月(4)

- 2015年5月(2)

- 2015年4月(3)

- 2015年3月(2)

- 2015年2月(2)

- 2015年1月(4)

- 2014年12月(3)

- 2014年11月(1)

- 2014年10月(3)

- 2014年9月(2)

- 2014年8月(3)

- 2014年7月(1)

- 2014年6月(2)

- 2014年5月(1)

- 2014年4月(2)

- 2014年3月(3)

- 2014年2月(2)

- 2014年1月(1)

- 2013年12月(2)

- 2013年11月(3)

- 2013年10月(4)

- 2013年9月(4)

- 2013年8月(7)

- 2013年7月(9)

- 2013年6月(6)

- 2013年5月(4)

- 2013年4月(5)

- 2013年3月(7)

- 2013年2月(2)

- 2013年1月(4)

- 2012年12月(4)

- 2012年11月(5)

- 2012年10月(8)

- 2012年9月(8)

- 2012年8月(4)

- 2012年7月(6)

- 2012年6月(2)

- 2012年5月(1)

- 2012年4月(1)

- 2012年3月(2)

- 2012年2月(2)

- 2012年1月(1)

- 2011年12月(1)

- 2011年11月(1)

- 2011年10月(1)

- 2011年8月(2)

- 2011年1月(1)

- 2010年11月(1)