- [2021.12.14]

- よつば通信 2021年号第3号 生命保険の活用Ⅲ

前回は、毎年支払う生命保険料を贈与でまかなうことによって、相続財産を減らしながら相続税の納税資金を準備する方法についてご説明しました。

しかし、特殊なケースでしたから、今回はもう少し一般的なものをご紹介させていただきます。

相続対策とは言え、毎年子や孫に100万円単位で現金を渡すことにはためらいを感じる方が多いと思います。

今回は現金ではなく、将来役立つ生命保険として渡してあげようというお話です。

①生命保険の加入方式

契約者、被保険者は子、保険金の受取人は子の家族という、一般的に結婚や子供の出生を機会に入る普通の生命保険です。死亡保障、年金、学資準備、医療など保険の種類はなんでもよいです。

②保険料は子の口座から引き落とし手続きをする

引落し口座は子が日常使う通帳とします。親が管理している通帳にしないことが重要です。

③保険料が引き落とされる前に子の通帳に現金を毎年振り込む

振り込んだ金額が毎年の贈与として取り扱われます。1年間に受けた贈与が110万円以下の場合には贈与税はかかりません。

④掛け捨てではなく中途解約しても現金化できるもの

相続対策としての贈与の活用という考え方であれば、掛け捨てになる定期保険よりは、掛け金が貯まっていく終身保険のほうが良いでしょう。学資保険や将来年金として受け取れる養老保険(死亡保障が小さい貯蓄型)もよいと思います。

⑤短期払いがお勧めです

1年間に贈与しようと思う金額(予算)に合わせて保険金の額や払込期間を決めます。払込期間を短くすれば保険料が上がります。積極的に贈与を進めたい場合には5年とか10年の短期払いにすることもできます。

※掲載の内容は、2021年12月1日時点のものです。

- [2021.09.06]

- よつば通信 2021年号第2号 生命保険の活用Ⅱ

今回は、贈与を活用した相続税がかからない生命保険の加入方法をご説明します。相続税の節税を図りながら、子に相続税の納税資金などの一定の現金を遺すことを目的とします。

子へ現金を贈与していくことにためらいがあっても、贈与した現金が保険料に充てられることによって無駄遣いを防ぎ、相続税の納税資金などの本当に必要な時に遺すことができます。

①生命保険の加入方式

子を契約者(保険料負担者)・保険金の受取人として、被保険者を父または母とします。相続時に確実に支払いを受けるために終身保険に加入することが大切です。利回りを上げるために、医療保険などの特約を付けず、支払期間も短めに設定したほうが良いでしょう。

②保険料の支払方法

子の口座から保険料が引落しされる時期に、父または母が保険料に相当する金額を子の口座に振り込みます。つまり、毎年の現金贈与によって保険料を支払うことになります。

③年間の保険料が110万円を超える場合は贈与税の申告

相続税がかかることを前提とすれば、贈与する金額は110万円を超えるほうが相続税の節税となります。

④保険金に対しては相続税ではなく所得税がかかります(一時所得)

(受け取った保険金-支払った保険料-50万円)× 1/2 = 一時所得

⑤所得税がどれくらいかかるか

支払った保険料が4,000万円で、保険金が5,000万円の場合、

(5,000万円-4,000万円-50万円)×1/2=475万円(一時所得)

この475万円に対する所得税と住民税は100万円~150万円くらいで済みます。

⑥相続税との比較

保険金5,000万円が相続税の対象となるものであれば、非課税枠が1,500万円として、相続税の税率が30%の場合相続税が1,050万円かかります。

相続の時に生命保険の非課税枠を超える部分には相続税がかかることに注意が必要です。

⑦まとめ

相続税の納税資金を用意するために父または母が6,000万円の生命保険に加入する場合には、非課税枠(相続人2人の場合には1,000万円)の金額のみ本人が契約者の保険とし、残りの5,000万円は子を契約者とする方式をお勧めします。

※掲載の内容は、2021年9月1日時点のものです。

- [2021.05.01]

- よつば通信 2021年号第1号 生命保険の活用Ⅰ

①非課税限度額

500万円×法定相続人の数

法定相続人が3人の場合、生命保険金の非課税枠は1,500万円になり、銀行に預けるか保険会社に預けるかによって相続税に違いが出ます。

現金 1,500万円 ⇒ 相続税の課税対象 1,500万円

死亡保険金 1,500万円 ⇒ 相続税の課税対象 0

②受け取り手続きが簡単

生命保険金は受取人の申し出により速やかに入金され、相続税の納税資金や生活資金に充てることができます。

③遺留分の計算に含まれない

生命保険金の受取人とすれば渡したい人により多くの財産を遺せます。

※極端に不公平な場合には遺留分の計算に含められる場合があります。

④相続税の納税資金の確保

預金で相続税の納税資金を貯めていくには長い年月がかかりますが、生命保険を活用すれば、生命保険の契約が成立した時点で、相続税の納税資金が用意できます。

⑤相続対策は終身保険

定期型の生命保険は保険期間(保障期間)が定められていますが、終身型の生命保険は解約しない限り一生保障を得ることができます。

相続時に保険金が支払われることが大切ですから、相続対策としては保険期間(保障期間)に定めのない終身保険が適しています。

また、保険料が割高とならないよう余分な特約をつけず、シンプルな終身保険に加入することをお勧めします。

⑥契約者、被保険者、受取人に注意が必要

保険金を受け取った時に贈与税がかかる場合もあります。基本的な生命保険の加入は、契約者と被保険者が本人で、死亡保険金の受取人を配偶者・子・孫などにする形です。

⑦生命保険を利用した生前贈与

生前贈与を進める場合、無駄遣いを心配される方もあります。生命保険の活用によって、贈与してもらってもすぐには遣えないものにできます。

詳しくは次回のよつば通信でご説明します。

※掲載の内容は、2021年4月30日時点のものです。

- [2020.06.10]

- よつば通信 2020年特別号 新型コロナの影響と対策~不動産賃貸業編~②

2. 給付金( 持続化給付金)

残念ですが、個人経営の不動産賃貸業は「持続化給付金」の給付対象外となっており申請できません。

ただし、不動産賃貸業を法人で経営している場合は令和2年1月から令和2年12月の間の1か月間の売上高が前年の同月と比較し50%以上減少していれば申請することできます。

持続化給付金の申請手続きは本人がすることになっていますが、書類のチェックやパソコン・スマートフォンの操作について、よつば会計でお手伝いができますので担当者にご相談ください。

3.税の申告期限延長と固定資産税の減免

新型コロナの影響で、納税資金に窮している場合には、税の申告納税期間の延長をすることができます。

また、来年度に限り、事業用建物と事業用の償却資産に対して、固定資産税の50%減額や全額免除が受けられる措置が手当てされました。

①申告期限の延長

新型コロナの影響で、申告書を提出することができない場合は、個人・法人ともに確定申告の申告期限が延長されます。その場合の期限は、申告書を提出した日とされています。

確定申告にかかる所得税・法人税などの納付期限も提出した日となりました。申告を遅くすることによって納付期限も遅くなります。

②納税猶予

最近1か月間の売上高が前年の同期と比較し20%以上減少している場合、納期の到来している所得税・住民税・固定資産税の納税が1年間無利息で猶予されます。

これを受けるためには納税猶予の申請が必要です。

③固定資産税・都市計画税の減免

来年度の固定資産税の減免措置ですから、申請の手続きは、令和3年1月1日から令和3年1月31日までの間に行います。

令和2年2月から10月の間の連続する3か月の売上が前年の同期と比較し50%以上減少している場合には100%免除されます。30%以上50%未満の売上減少の場合には50%に減額されます。

対象となるのは事業用建物と事業用償却資産の固定資産税で、土地の固定資産税は減免されません。

※掲載の内容は、2020年6月10日現在のものです。

- [2020.06.10]

- よつば通信 2020年特別号 新型コロナの影響と対策~不動産賃貸業編~①

6月1日から公立学校の登校が始まりましたが、マスクや手洗いなど新型コロナ再流行への警戒は怠れないようです。 世界的な流行は未だに収束に向かっているとは言えず、今後の経済的な影響は計り知れません。

新型コロナ不況が直撃している業種が数多くあり、比較的安定している不動産賃貸業も結果として影響を受けることは免れないようです。

今回は新型コロナの影響で収入が減少した場合の対応策についてご説明します。

1.資金繰りの支援

新型コロナの影響で、家賃の滞納や免除・値下げなどが多発し借入金の返済に窮するような事態になった場合は、借入の条件や返済の条件が緩和された借入金を利用することができます。

返済の据置期間を設定することができ、10年くらいでゆっくり返し無利息の期間もあります。

既存の借入金額が大きく、運転資金の導入で間に合わない場合には、返済の据置期間を設定した借り換えや、返済期間の延長などに対応してもらうことができます。

①日本政策金融公庫「新型コロナウイルス感染症特別貸付」

最近1カ月の売上高が、前年または前々年の同期と比較し5%以上減少している場合に利用できます。

申し込みの相談窓口の混雑は大分解消されてきたようです。郵送で申し込むこともできます。

日本政策金融公庫の融資は税理士事務所を窓口とすることも可能です。よつば会計で申し込みなどの手続きができますので、担当者にご相談ください。

②セーフティネット保証4号(100%政府保証)

最近1か月間の売上高が前年の同期と比較し20%以上減少しており、かつ、その後2か月間を含む3か月間の売上高が前年の同期と比較して20%以上減少することが見込まれる場合に利用できます。

まずは取引している金融機関の担当者に相談してください。

③セーフティネット保証5号(80%政府保証)

市区町村長の認定を受けた中小企業者が対象です(不動産賃貸業は指定業種に含まれます)。最近3か月間の売上高が前年の同期と比較して5%以上減少している場合に利用できます。

まずは取引している金融機関の担当者に相談してください。

※掲載の内容は、2020年6月10日現在のものです。

- [2019.12.27]

- よつば通信 2019年第3号 3年以内の贈与加算について①

『相続が開始した日から過去3年以内の贈与に注意が必要』

相続(遺贈を含む)をした人が、その相続発生日からさかのぼって3年以内に被相続人から贈与を受けた財産には相続税がかかります。

また、その相続税の対象になる贈与について納めていた贈与税があれば相続税から控除されます。

なお、3年以内の贈与であれば110万円以下の贈与でも相続税の対象となります。

【例外となるもの】

・結婚して20年以上の配偶者に対する居住用財産の贈与は、相続開始前3年以内であっても相続財産に加算する必要はありません。

・「住宅取得資金贈与」「教育資金贈与」の特例対象になった贈与は相続開始前3年以内であっても相続財産に加算する必要はありません。

・相続や遺贈によって財産を取得していない「孫」や「子の配偶者」などへの贈与は加算する必要はありません。

・親族の生活費や教育費に直接充当し費消していた金額は贈与税が 非課税ですから加算する必要はありません。

※掲載の内容は、2019年12月16日現在のものです。

- [2019.09.13]

- よつば通信 2019年第2号 不動産の生前贈与について

相続対策として土地を少しずつ子供や孫に贈与するのは相続税の節税対策として昭和の時代から多く行われて来ました。

しかし地価の上昇があたりまえだった時代と現在では考え方を変える必要があるでしょう。

今回は不動産の生前贈与についてご説明します。

不動産を生前贈与するメリット・デメリット

【メリット】

相続税よりも低い税率で不動産を生前に贈与して行けば、相続税の負担を抑えることができます。贈与税の税率は急激に高くなりますから、土地などを一度で贈与することは難しいので持分の贈与が一般的です。

【デメリット】

固定資産税評価額2,000万円の贈与を受けた場合の名義変更費用は約70万円かかります。一方、相続の場合は約10万円ですみます。

預金や有価証券は名義変更費用がかかりませんが、不動産の贈与には、名義変更費用がかかるというデメリットがあります。

不動産の生前贈与が勧められるケース

【将来的に評価額が上昇する見込みのある財産】

区画整理・再開発・公共用地の買収・借地権の返還などが予定されている土地の贈与にはメリットがあります。現時点での低い評価額で贈与しておいた方が得です。

【収益性の高い財産の贈与】

不動産所得が1人に集中している場合や収益性の高い不動産がある場合には、所得税対策を考える必要があります。毎年高い税率の所得税と住民税がかかる上に、相続財産の増加により相続税も増加していきます。

こういったケースでは不動産管理会社の設立によって所得税対策を行なうことが一般的ですが、地代収入がメインの場合は相続時精算課税の活用による土地の贈与がお勧めです。

【相続時精算課税の活用】

親または祖父母が65歳以上で子や孫が20歳以上の場合には「相続時精算課税制度」の選択が可能となり、2500万円までは贈与税がかかりません。2500万円を超えた部分は20%の贈与税がかかりますが、贈与時点での低い評価額で課税されますので

大変有利になります。

評価が高い不動産を短期間で贈与する場合は、相続時精算課税の活用がお勧めです。

不動産の生前贈与の注意点

相続でも同様ですが兄弟間の共有にすると、いずれ整理することが必要となり、親族間での争いに発展することも少なくありません。

将来売却して持分に応じてお金で分けるのに適当な不動産であれば問題はありませんが、不動産を贈与する場合には共有に注意が必要です。

相続と贈与の節税効果については、個々の状況によって異なり、相続税の目安を知ることも大事です。専門家に相談しながら判断することをお勧めします。

※掲載している情報は、2019年9月13日時点のものです。

- [2019.06.17]

- よつば通信 2019年第1号 110万円の贈与ではもったいない

110万円までの財産を贈与しても贈与税がかからないことから、一般的には110万円以内での贈与がよく行われています。

しかし、贈与税がかからないから一番節税になるというわけではありません。

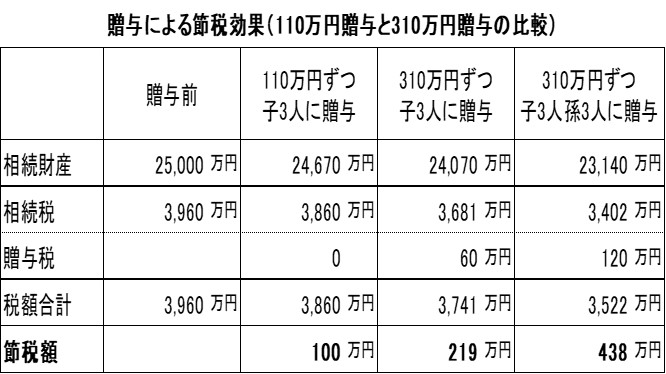

以下の事例を参考に、110万円の贈与と310万円の贈与の節税効果の違いについてみていきましょう。

(事例)

相続人 子3人

相続財産 2億5000万円

相続税見込み額 3960万円

110万円の贈与を子3人に行った場合は、贈与税がかかりません。相続税の節税効果は100万円です。

310万円の贈与を子3人に行った場合は、相続税の節税効果は、279万円です。贈与税60万円を差し引いた、実質の節税額は219万円になります。

310万円の贈与に対する贈与税は20万円で税負担率は6.4%です。

それに対して相続税の税負担率は30%ですから、贈与税を納めても、この方が得になります。

贈与税の30%から6.4%を引いた23.6%得することになります。

(930万円×23.6%=219万円)

贈与税を相続税の前払いと考えればよいのです。

贈与は、子だけでなく、子の配偶者や孫なども対象として、多くの人数に贈与していけば、より効果的です。

また、1年だけの贈与でなく、2年・3年と贈与を続けるほど、節税額は大きくなります。

資産構成や家族の状況、相続についての方針などに応じて贈与を活用してください。

相続税の心配がない場合には、110万円以下の贈与でよいでしょう。

※掲載の情報は、2019年6月17日現在のものです。

- [2018.12.19]

- よつば通信 Vol.21② 自筆証書遺言が法務局で保管してもらえるようになります

2020年4月より、自筆証書遺言書を法務局で保管してもらえるようになります。

メリット

自筆証書遺言書の紛失、破棄、盗難、偽造の恐れがなくなります。

また、家庭裁判所の検認が不要になります。

※家庭裁判所の検認

相続人全員が家庭裁判所に呼び出され、自筆証書遺言書を開封することです。

リスク

公正証書遺言を作成する場合には、公証人が遺言者の意思能力の審査を行います。遺言者が認知症などで意思能力を欠く状態でないか吟味します。

それに対し、遺言書を保管する法務局では意思能力の審査がありません。

例えば、誰かが付添人になりお年寄りと一緒に遺言書を法務局に持っていきます。最低限の本人確認ができれば、保管してくれます。

たとえ自筆証書遺言の内容が、「私の全財産をお友達のお友達の○○さんにあげます」といったものであっても有効ということになります。

安心・安全という点では、公正証書遺言に及びません。

※掲載の情報は、2018年12月19日現在のものです。

- [2018.12.19]

- よつば通信 Vol.21① 自筆で作成する遺言の改正

改正の内容

2019年1月より、「遺言書の目録部分は、自筆でなくてもOK」になります。

つまり目録については、第三者が代筆したり、パソコンで作成しても良いことになります。

ただし、目録のすべてのページに遺言者の自署・押印が必要です。また、目録への日付の記入は義務ではありませんが、目録を何度も作成した場合など目録が複数枚出てきて混乱しますので、日付も記入しておく方が良いでしょう。

リスク

自筆の遺言書の作成が容易になりますが、複数の遺言書ができてしまい混乱する恐れがあります。

また、財産目録を差し替えられて、財産を第三者に盗まれる恐れがあります。

まとめ

自筆証書遺言は万全な遺言書を作成するまでのつなぎと考え、安全性の高い公正証書遺言をおすすめします。

公正証書遺言は費用がかかりますが、様式不備で無効になったり、改ざん・破棄されてしまう心配がありません。

当事務所では、遺言書作成のためのサポートもしておりますので、いつでもご相談ください。

※掲載の記事は、2018年12月19日現在のものです。

- 2025年7月(1)

- 2024年12月(1)

- 2024年10月(1)

- 2024年7月(1)

- 2023年12月(1)

- 2023年9月(1)

- 2023年5月(1)

- 2022年11月(1)

- 2022年7月(1)

- 2022年6月(1)

- 2021年12月(1)

- 2021年9月(1)

- 2021年5月(1)

- 2020年6月(2)

- 2019年12月(1)

- 2019年9月(1)

- 2019年6月(1)

- 2018年12月(2)

- 2018年7月(2)

- 2018年4月(2)

- 2017年11月(1)

- 2017年10月(1)

- 2017年9月(1)

- 2016年10月(1)

- 2016年9月(1)

- 2016年5月(2)

- 2015年10月(1)

- 2015年9月(1)

- 2015年8月(1)

- 2015年5月(1)

- 2015年4月(1)

- 2014年11月(1)

- 2014年8月(1)

- 2014年7月(1)

- 2014年5月(2)

- 2014年1月(1)